こんにちは、マネートレーナーの寺島です。

今回は、保険の話。

保険には、大きく分けて二つの機能があります。

1. 保障機能

2. 貯蓄機能

の二つです。保険に入る人は当たり前ですがこのどちらか、もしくは両方に期待して契約していますよね?

しかしながら、マネートレーナーの私は、保険の保障機能はある程度評価していますが、貯蓄機能は全く評価していません。それはなぜか?

Contents

保険で貯蓄をしてはいけない3つの理由

貯蓄性の保険は一定期間払い込み、満期(貯蓄性保険で代表的な終身保険の場合一般的には60歳以降)を迎えた時にお金が支払われます。そして、その際の満期保険金は、払い込み金額に対して10%〜20%プラスということが今は多いでしょうか。

つまり、保険の保障機能もありながら、満期には払い込んだお金よりも増えて返ってくる!これはお得ですよ!と

・・・さて、これが一般的に保険の営業マンが使う営業トークです。上記プラス、「天引きで強制的に貯蓄出来ますので確実です!」というメリットがどうかよく分からないことも強調されます。

では、以下でこれが契約者にとって如何に不利な話かという3つの理由を挙げていきましょう。

◉ 1「流動性が低い(必要な時に使えない)」

これが致命的。

保険でお金を貯める場合、途中自由に使えません。

つまり、急に子供が「留学したい」と言い出してまとまったお金が必要になった場合や、住宅を買う時の頭金が足りなくて少しお金が必要になった場合に使えないということです。

厳密には使えますが、その場合中途解約返戻金となり、ほぼ100%元本割れした金額しか返ってきません。保険でお金が増える場合は、ほぼ満期まで持っていた場合のみです。それ以外の中途解約は基本的に元本割れが起こります。

この点、一般的に中途解約は損だということは理解されていますので、満期まで頑張って契約を続ける人が多いでしょう。

若いうちから貯蓄性保険を契約し、保険料を払い込み続けていた場合、30年も40年も先の為に動かせないお金を貯め続けていることになります。しかし、現代は色々な社会構造も変わってきており、人生の途中で転職するかもしれませんし、解雇されるかもしれません。新たな資格が必要になり勉強代も必要になるかもしれない。また、結婚や子育てに予想外にお金がかかることも考えられます。一昔前よりも先が読みにくいのが現代です。

そんな現代で30年以上も自由に使えない所へお金を置き続けることは大きなリスクだと思います。

◉ 2「利回りが低すぎる」

1とも関連しますが、本来、資産運用の論理では流動性が低いと利回りは高くしなければいけません。

簡単なイメージでいうと、普通預金と定期預金だと定期預金の方が利回りが高いですよね?

あれは、一定期間お金を動かせないことに対するプレミアム(おまけ:割り増し金利)なのです。

貯蓄性保険も本来30年以上もお金を拘束するのなら高い利回りにしなければいけません。

しかし、現在貯蓄性保険の利回りは良くて年利回り1%程度(1%切るものも多数)

これは話になりません。マネートレーナーとしては絶対勧められない運用法です。それなら普通に貯蓄していた方が流動性が確保されている分、有利(いつでも使える)ですよと言います。

一例を挙げましょう。

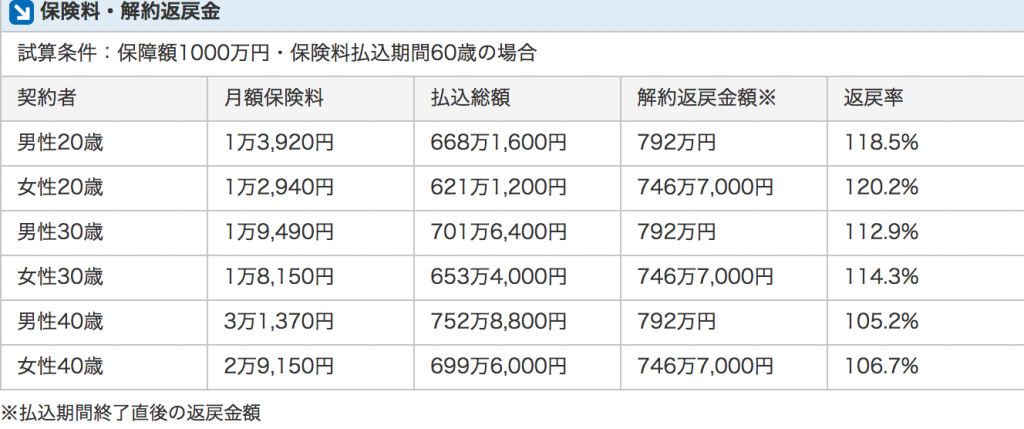

こちらの画像は「生命保険の教科書」さんからの引用です。

如何でしょう?これはお得に見えるでしょうか?

保険会社の提示する資料は巧妙で、先ほどの年利回りという表現はどこにも使いません。

彼らが使う表現は「返戻率」

それも全期間の返戻率です。

こちらの資料で、もっとも返戻率の高い「女性20歳契約時」の例を分かり易く言い直すと、20歳の女性がこちらの終身保険を契約し、60歳まで保険料を払い込みし続けた時に返ってくる返戻金は払い込み金額に対して120%でお返しします。ということで、更にこれを年利回りに直すと、年利回りは0.46%ほどになります。

如何でしょうか?年利回りに直すと印象がかなり変わると思います。

◉「払い込み金額に対して120%でお返しします!」

◉「定期期間40年長期で金利0.46%の定期預金です!しかも、途中解約は元本割れですので悪しからず」

ん?全然有利じゃない・・と普通は思うはず。20歳から60歳までの定期預金で金利0.46%はないんじゃないの?と

私が調べた範囲では、保険会社の資料はほぼ全て年利回り表現ではなく、聞き慣れない返戻率で表現していました。

実際、私のお客様でも年利回りで計算し直すとここまで低いことに驚かれていました。

昔は、貯蓄保険の利回りも高く資産形成の一手段として機能していましたが、現在は30年以上お金を動かせない条件なのに、利回りが低すぎます。

◉ 3「保険会社の信用リスク」

貯蓄性保険は、長期の契約になります。それも30年とか40年とかもしくはそれ以上の・・・(終身年金保険とかで20代からなら80年近い契約期間になる可能性がある)

信用リスクとは、言い換えると「倒産リスク」のこと。つまり、保険会社がそんなに長期間存続し続けるんでしょうか?という話になります。今、マイナス金利になり、保険会社は利回りを出せなくなっています。これは貯蓄性保険に直接響くことで、長期的に保険会社の財務不安に繋がりかねません。

聞いたことはないでしょうか?「昔の高金利保険は顧客側にとってはお宝保険で、保険会社からしたら赤字保険だ」と

今は、そもそも貯蓄性保険の販売を中止する例も出てきています。下手したら将来今の低い金利ですら「払えない!」と言いだすかも。

会社としても、シャープや東芝の例を挙げるまでもなく今は大きな会社だから安心という時代ではありません。30年存続する保証はどこにもない。ましてや80年も・・・

老後資金を貯蓄性保険に頼ることは、投資でいうとリスクの高い一極集中投資に近い行為です。

まとめ

ここまで書いてきたように貯蓄性保険は、資金拘束期間が長く中途解約は元本を割るという使い勝手の悪さの上に、利回りは低いという特に良いところがない金融商品です。

更に超長期の契約期間において、保険会社は大丈夫か?という疑問も湧いてきます。

もしかしたら、「保険の保障機能もついていてお金が増えるんだから贅沢言うな」と言う方がいるかもしれませんが、それなら保障機能だけ保険で契約し、貯蓄、運用は別でやれば良い話。保障機能のみの掛け捨ての場合、保険料は劇的に下がりますし。

また、掛け捨てに対して強い拒否感を持っている人がいますが、それは改めた方が良いと思います。どうすれば自分にとって一番得なのか?という点をよく考えることです。

保険料という一点のみで損得を考えるのではなく、人生全体においての損得を考えるとまた別の視点が見えてくるでしょう。

最後に、

保険は基本的に「日々の生活資金への備え」です。要は「お金」の話。

つまり、日々の生活資金を準備できれば別に保険でなくても良いということになります。

以前、子供に大きな生命保険をかけている方がいましたが、これは多くの場合必要ありません。「日々の生活資金への備え」という視点で言えば、子供は生活資金を稼いでいる存在ではないので、生命保険は必要ないことになります。(保険は家族への愛という表現をする保険会社もあり、そのイメージが誤解を生んだのでしょう。子供への愛は子供に生命保険をかけることに繋がりません)

また、貯蓄性保険の代わりということであれば、資産運用の力があれば例に出した貯蓄性保険の10倍、年利回り4%ほどの運用も可能になります。資産運用によってお金を用意できれば保険は必要ありません。

本質を理解し、目的や意味をしっかり考えると間違いのない選択ができるでしょう。

それでは、また!

以下に「本当の金融リテラシー」を無料E-bookにまとめました。お金の罠にかからないためにも一度目を通してみてください。