こんにちは、マネートレーナーの寺島です。

先日、以下のような記事が出ていました。

「パナソニックに続いてソニーも確定拠出年金100%へ~なぜグローバル企業は確定拠出年金に切り替えるのか」

https://news.yahoo.co.jp/byline/syunsukeyamasaki/20181029-00102262/

確定拠出年金というと、最近はideco(個人型確定拠出年金)などCMでもやっていますし、その単語を聞いたことがある人も多くなってきていると思います。

しかし、僕の周囲を見回しても確定拠出年金の詳しい内容やイメージは漠然としているような感じ・・・

ということで、今回は、もはや基本的な金融リテラシーと投資能力は必須の時代というお話を確定拠出年金の確認と共にしていきたいと思います。

Contents

要は退職金のお話

「確定拠出年金」とは、物凄く分かりやすく言うと

”自分で用意する退職金”のことです。

これまでの退職金は、確定”給付”でした。

これは字面の通り給付が確定している退職金のこと。

就職時に約束した、勤続年数や給料、役職などなど退職金の計算式に基づいて退職金は給付されます。

そして、その退職金の原資はこれまでの勤続中に一定の月額比率で積み立てられ、更に会社の責任で運用して増やして給付される形。

(厳密には通常賦課方式を採っているので今引退世代が受け取っている退職年金とかの原資は現在の現役世代が負担しています。よって、自分の口座への積立とは違い、これまでの積立金額が確実に保護されることはありません。確定給付と言いながら企業の財務状況によっては減額や免除されます。JALの例が代表的ですね)

さて、この確定給付パターンの退職金ですが、一定の運用利回りを当て込んで計算しています。

つまり、運用リスクがあります。

しかし、社員に対しての退職金は確定”給付”と約束してしまっているので、この運用リスクは会社が負っています。

運用に関しては通常、外部の信託銀行とかに委託しているんですが、運用は当然減ることもあり、昨今の低金利下では非常に厳しい状況。

企業の財務から見れば、確定給付採用企業は”退職金積立”が過大になりがちですし、将来予定している利回りで増えない分は追加で補填しなければいけません。

これはその企業の株主からすれば大きなリスクになります。

もしかしたら「株主が損するだけなら良いよ。社員に関係ないでしょ」

という人がいるかも知れませんね。

しかし、これはそう簡単な話でもないのです。

実は、確定”給付”型の退職金や年金は社員側にもリスクがあります。

それは、本当のところは”確定していない”というリスクです。

更に言えばその会社と一蓮托生であるというリスクです。

もし、会社が倒産した場合、社員は優先的に給料や退職金を支払われる地位にいますので株主よりはマシですが、それでも会社に資産がなければ、支払い能力がなければ同じこと。

無い袖は振れない

このように、確定給付型の退職金、年金の一番のデメリットは「会社とは切り離された自分専用の口座ではない」という部分です。

確定拠出年金が今後のトレンド

冒頭で紹介した記事にあるように、今のトレンドは確定拠出年金です。

そのメリットは、

①会社側としてはバランスシートから退職給付債務という債務がなくせますし、将来の追加負担も避けられます。

これは、会社の財務健全性に繋がりますし、間接的に社員にとっても安心に繋がります。

②社員側としては、自分専用の老後資産形成に有利な口座を持てます。(非課税部分や節税に繋がることが色々ある)

そして、この確定拠出年金口座は自分専用です。

転職してもそのまま持ち運べますし、会社が倒産した場合も影響受けません。

おまけに、自分が破産した場合も差し押さえされません(笑)

正真正銘自分のもの。

他にも色々ありますが代表的なものは上記の通りです。

自己責任の時代

この流れをシンプルに言えば、相互扶助(という名の他責意識)から自己責任への転換と言えます。

国の年金システムもこれまでの確定給付退職金も現役世代(下)が引退世代(上)を支えるシステム。

下に対して上の人口が膨大な現状のままでは、このシステムの維持はもはや不可能です。

そもそも、変化が激しい時代な上に、低成長&成熟国家である今の日本ではどこかに負担が偏る形は維持困難なのです。

どの世代も汲々としている。

会社はもはや社員の老後の責任は持てないですし、国家もそうです。

無理に今のシステムを維持しようとすれば、どこかの世代が巨大な負担を被ることになります。

例えば、

今働いている企業が5年後10年後債務超過に陥り、倒産or身売りした場合、おそらく退職金や給料は大幅に減額されるでしょう。あなたの将来は何も約束されていません。

そして、年金も今65歳からの支給ですが、今後70歳、75歳支給開始に引き上げ&支給金額の減額はほぼ確定路線です。

もっと言えば社会保障費、税金は今後も上がるでしょう。

企業や国家を信じて目の前の生活を必死に生きても誰も将来の保証はしてくれません。

お金を自分でコントロールできる人と出来ない人の差は大きく開く

ここまで見てきてよく分かったと思いますが、これまで他人任せにしていたお金の運用、管理業務が個人に戻ってきているのが今の時代です。

それらは、企業や国家がこれまで担当してくれました。

でも、もうこれまで通りは無理なのです。

ここに早く気づかないと手遅れになる可能性が高い。

確定拠出年金に関しての批判で、「運用リスクを個人に転化している!」というものがありますが、これが端的に表していますね。

「自分は何のリスクも取りたくない!」

その上で、「これまで通りの保証をしろ!」

これはもう通らないのです。

無理にその維持を求めるなら、将来の破綻リスクも丸投げしていることを自覚した方が良い。見えないコストを払っていることを知った方が良い。(投資家としての視点からは、一極集中の博打に近い行為です)

投資能力と金融リテラシーが必須の時代

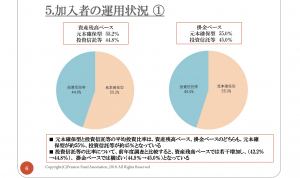

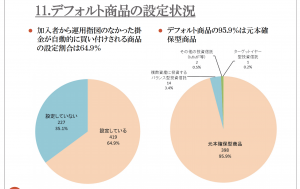

企業への確定拠出年金の導入は増えていますが、その中身を見るとほぼ元本保証商品においてあるだけという人が多くを占めるというデータがあります。

『企業年金連合会より」

https://www.pfa.or.jp/activity/tokei/files/dc_chosa_kessan2016_1.pdf

要は、半分ほどの人は全く運用はしていない状況。

確定拠出年金の利用自体に所得控除という節税効果がありますが、その本丸は運用です。

確定拠出年金とは、積立しつつ老後までに増やすことを目的にした制度なのです。

では、確定拠出年金利用者の大半がただ口座にお金を入れるだけで何もしていない理由は何でしょうか?

ご想像の通り

その理由は、投資への拒否感や無知にあります。

よく分からないし怖い。

投資は危ないものと言われた。

プロでも損するのに未経験者の自分が損しないわけがない。

こんな思いに囚われて、放置している人が多いのが現状です。

[関連記事]

だからこそ、投資できる人とは圧倒的な差が出来る。

それこそ、20年30年という期間で見ればその差は数千万円以上という差になっていきます。

このように

投資の知識、金融知識は確定拠出年金の利用にも必須ですし、日々の生活を送る上でも大きなメリットがあります。

自分の人生を自分の手の中においておきたいなら絶対に学ぶべき知識です。

時代の流れに逆らっても良いことはありません。

お金のことを人任せにする時代は終わったのです。

以上

お読み頂きありがとうございました。

それでは、また!

(金融リテラシー、投資に関しての無料e-bookが記事下にありますので、是非ダウンロードしてください)