こんにちは、マネートレーナーの寺島です。

本日は、金融機関では決して教えてくれない本当の金融リテラシーについて。

Contents

経済ニュースを読んだり、投資信託を買ったりしているだけでは決して身につかない・・・

一般的に「投資をしている」という人は金融リテラシーが高いと考えますよね?

そして、「金融機関に勤めている」という人も金融リテラシーが高いと考えますよね?

しかし、私の実感として決してそんなことはありませんでした。金融機関に勤めている人でも、本当の金融リテラシーを持ち合わせている人は一部でしたし、投資をしている人でも金融リテラシーがない人もいます。

間違った常識

金融リテラシー自体も曖昧な言葉です。(コトバンクではこのような定義。金融庁ではこのような定義)ですので、一般的には習慣的に経済ニュースを読んでいたり、お金を扱っている仕事をしているだけで金融リテラシーが高いと思われがち。(金融リテラシー調査でもそんな問いがありました。→「金融リテラシー調査2016」)

しかし、それだけでは決して身につかない「本当の金融リテラシー」があります。

個人的には、この「本当の金融リテラシー」という土台が無い人が上記の経済ニュースに触れて勘違いすることの方が危険だと感じます。

本当の金融リテラシー4つの土台

- 「収支管理」

- 「割引現在価値」

- 「複利」

- 「期待値」(投資と投機の違い)

これが、一番初めに身につけなければいけない「本当の金融リテラシー」です。

日経新聞を読むとか、日本の景気がどうだとか、アメリカの貿易がどうだとか、株価がどうだとか、内需や外需がどうだとか、為替がどうだとか、北朝鮮リスクがどうだとか、そんなことをいくら知っていてもこの本当の金融知識は身につきません。これらの情報をただ何となく知っているだけでは、単なる雑学王。

これらの情報を適切に理解し上手く利用するための土台が「本当の金融リテラシー」であり、一番初めに身につけなければいけない力です。

では、一つ一つ簡単にご紹介しましょう。

1「収支管理」

これはレベル1の金融リテラシーですが、全ての土台になります。この基本が出来ていない人が実に世の中には多い・・・

端的に言うと、月の収入以内で支出をし自分が決めた一定の貯蓄を積む力です。

収支管理が出来ない人の典型例は、例えば、

・よく家や車などの極端な高額品以外の物を「ローン」を使って購入する人

・毎月の収支がマイナスで生活費を借金している人

・ボーナスを当てに消費する人

・月にいくら支出しているか?の自覚がない人

・気づいたらいつもお金がない人

・お金を持つと消費欲がとても大きくなる人

・あぶく銭と働いて得た給与では使い方が違う人(メンタルアカウンティングと言います。)

まだまだ例を挙げられますが、こんな傾向を持つ人達です。

これらの傾向を持つ人は、いつもお金に余裕がなく、たまにお金を持つとすぐに消費し、またお金に困ることになります。貯蓄習慣もないので、将来お金の問題が改善することもありません。

家を買うにも、子供の教育費を準備するのも、資産運用をするにも、まず、自力で収支管理が出来ていないと前に進めません。

収支管理が出来ていない人がよくハマる罠は、「貯蓄性保険」です。

満期まで持っていてもほとんど利回りが期待できない上に途中解約で元本を割るのに、自動引き落としで確実に貯蓄が出来るというメリットなのかよく分からない理由で契約する人が非常に沢山います。現状、貯蓄性保険はほとんど意味がないので自動引き落としを理由に契約するのは止めましょう。

自分で収支管理が出来ないと何も進めらませんし、保険のような金融商品に頼ると余計なコストがかかることになります。

2「割引現在価値」

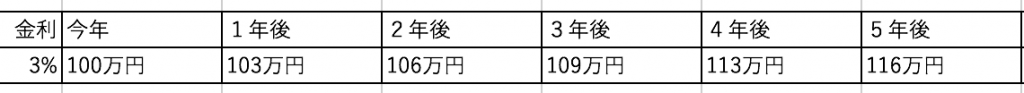

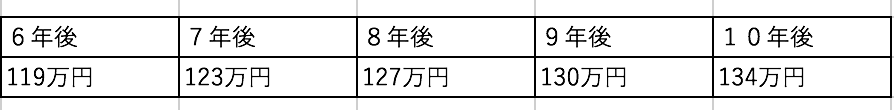

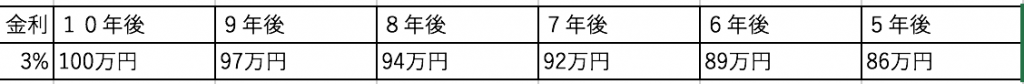

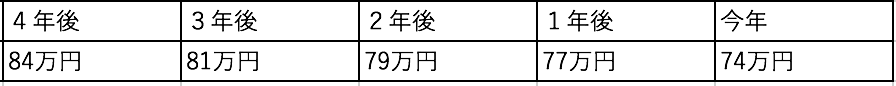

こちらの表を見てください。

これは、100万円を金利3%で10年間運用した結果と逆に10年後の100万円を現在の価値に金利3%で割り戻した結果です。10年後100万円は今の価値で約74万円となります。

金融リテラシー調査の質問でも、「今10000円もらえるのと、1年後に11000円もらえるのではどちらが得か?金利は3%とします。」みたいな問題がありましたが、これの答えは1年後の11000円です。10000円を銀行に預けても10300円にしかならないところ、11000円もらえるのであればそちらの方が有利だからです。

このように実は、お金はすべて割引現在価値で計れます。この割引現在価値という考え方を知っているだけで、日常生活のかなりのことが容易に理解出来るようになるのです。

例えば、クレジットカードで支払う時に一回払いと複数回払いorリボ払いにした場合になぜ手数料が大きく掛かるのか?や、逆に一括現金払いはなぜ割引になるのか?の理由が分かります。

これは、単純に「現在、目の前にあるお金の価値が高いから。」という理由で、未来に払われるお金の価値は低くなり、その穴埋め分に手数料頂きます。ということになります。

※表は一見すると未来の方が価値が高く感じるかもしれませんが違います。こう考えて下さい。ポイントは「価格」ではなく「価値」です。表を見てもらうと、10年後の100万円は現在の74万円と同じ価値を持つということになりますよね?つまり、今目の前にある74万円は、100万円と同じ価値を持つようになる・・・今の74万円=10年後の100万円です。言い換えると今74万円の価値を持つ交換券持っていれば10年後100万円と交換しますよということです。明らかに今のお金の価値の方が高くなります。クレジットカードの支払いで言えば、1年後の1万円の支払いは、金利3%で考えると9700円ほどの価値しか持たないので、差額300円を手数料として貰わなければ割に合わないということになります。これが分割払い手数料の根拠です。

住んでいる家の値段は?

他にも少し応用編になりますが、今あなたが住んでいる家の価値はいくらか?ということも求められます。こちらの求め方は、年間の家賃額を期待収益率で割るだけ。

具体的に見ていきましょう。

賃貸でも持ち家でも一緒で、今住んでいるあなたの家を人に貸すとしたら月いくらの家賃が取れるでしょうか?賃貸の人はそのまま払っている家賃です。持ち家の人は、ちょっと検索して周辺の似た間取り、似た築年数でいくらで賃貸に出ているか?を調べてください。

さて、今の家賃が分かったとします。それが仮に10万円だとすると、年間120万円。そして、今不動産の期待利回りが仮に5%だとすると、《120万円÷5%=2400万円》となります。

これは言い換えると、2400万円で買った家を人に貸すと年間120万円の家賃が取れる。つまり、買値の2400万円の不動産に対して5%の利回りになります。

もし、これに本物の不動産投資家が関わるとしたら、利回り10%は欲しいと考えるでしょう。そうなると、買値は半分の1200万円でなければ買わないとなります。

これが、本物の投資家です。自分の中に価値を測る基準を持っていてすべてを現在価値と利回りという視点で物を考えて損をしない経済合理的な判断をしています。本物の投資家は、投資対象をよく理解し確度の高いお金の投じ方をします。一か八かというギャンブラーではありません。

これを読んでいる貴方も、今後不動産を買う時に目的の不動動産に付く妥当な値段がおおよそ分かるようになるので極端な損はしないことでしょう。つまり、この例の不動産で2400万円以上の値段が付いていたら割高だということです。

少し長くなったので、続きは次回。

ありがとうございました。