こんにちは、マネートレーナーの寺島です。

先日、以下のような記事を読みました。

少し引用します。

- 無料サービスを受ける人は、目の前にいるプロがどのように報酬を得ているのかを常に意識していないと、“ただより高いものはない”となりがちです。

- 今度は無料で資金相談に乗ってくれるFPさんがいます。実際にはかなり難しい金額の物件について「わたしでも買えますか?」と聞いた場合「ちょっと厳しいですね」というシビアなアドバイスを貰えることはないでしょう。当然です。彼らは誰かから、何らかの目的のために報酬をもらって、そこで無料サービスを行っているのですから。

- つまり、払うべきお金は払って、プロには自分のために働いてもらわないと変なことがあちこちで起こるのではないかと思うのです。

要約すると、”無料”で何でもかんでも済ませようとしてプロへ適切な対価を支払わない姿勢では結局トラブルにあったり、損をするというお話です。

僕は、この記事の問題提起はマンション管理にだけ適用される話ではなく、金融関連の相談全てに適用される話だな と思いました。

実際、この記事にも登場しますが、いわゆるお金の専門家であるFPに無料相談しにいく例は現在たくさんあります。あなたもネット広告や雑誌、チラシ、パンフレットなどで「無料でお金の相談」みたいな広告を見たことがあるでしょう。

しかしながら、断言しますが「無料で行っているFP相談」でまともな話は聞けません。だいたい適当に話して最終的に彼らとって都合の良い保険や不動産、投信などの金融商品を勧めてきます。セールス前提なので初めからトークはだいたい決まっているのです。彼らは最後に何らかの金融商品を売り込むことで収益を得ます。何も売れないならボランティアになってしまう。

ですので、プロがどういう収益構造で仕事をしているのか?に意識を向けることが落とし穴にハマらないための第一歩です。

金融業界のビジネス構造

誰しも仕事をして売上を上げて収益を得て、日々の生活費を稼いでいます。

無料相談をしている金融関係者達も、どこかで売上を上げなければいけない。

では、彼らはどこで売上を上げているのか?

答えは、無料相談に来た人が何かしらの金融商品の契約をした時に彼らの売上となります。

金融商品は、「保険」「投信」「不動産」などが代表的。

つまり、保険の契約、株や投信の買付、不動産の契約までが、彼らの目指すゴールです。無料相談だけで終わらすはずがありません。上からノルマが課されている場合もありますし、ボランティア精神で無料相談ばかりしている人は上司から”怒られ”が発生することでしょう。

このように、金融業界のビジネス構造は基本、金融商品契約ごとの手数料がメインの売上となります。(業界用語でコミッション収入とも言います)

簡単にいうと、「何か金融商品売り込むことで売上を上げる」のが金融業界です。

無料相談は売り込むためのエサに過ぎません。

そして、金融業界でなぜ不祥事が多いのか?という理由までこのビジネス構造で説明できます。

このビジネス構造の特徴を考えてみましょう。

ポイントは”何か金融商品を売った時(契約した時)に売上になる”というところです。

彼らが売上を上げるためには、沢山の契約を取らなければいけません。

そして、金融商品は基本的に何度も売買を繰り返す性質のものではありません。

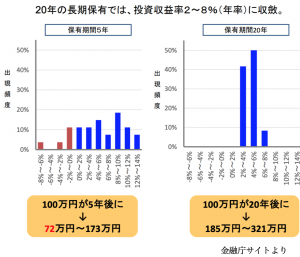

保険も一度はいれば普通は何年もそのままでしょうし、投信もリスクの低いベーシックな投資方法を採用するなら長期分散投資になります。不動産も然り。

そんな中、彼らが売上を上げる方策は3つ。

- 単価の高い商品を売りつける(手数料率が高い)

- 必要のない金融商品をたくさん売る

- 無駄な売買を繰り返させる

となります。至ってシンプルな話。

これらをゴリゴリやれば売上が爆上げになります。しかし、コンプラ的には非常にグレー(笑)

これ即ち、”不祥事”です。かんぽもやり過ぎた事例。

そして、彼らにとってこれらが余裕で可能な環境要因も整備されていることにも気づきましょう。日本人の金融リテラシーは他国と比べても低いというデータが出ています。そして、2年ほど前の金融庁レポートでは、金融知識を学ぶこと自体を自ら拒否している人間が一定数この国には存在しているという現実があります。

金融業界は、非常に一般人と情報格差のある業界です。語弊を恐れずに言えば、「よく分からない人へ適当に売っちゃえばOK」みたいなことが横行している世界。(●村証券とかとか)

このような環境と、上記の金融業界のビジネス構造が相まって、定期的に大きな不祥事が金融業界では起こります。今回のかんぽ問題もかんぽだけの問題ではなく、他行でも叩けばいくらでも不祥事は出てくるはず。だって、同じことやってますから。それが現実なのです。

タダほど高いものはない

よく言われますが、タダほど高いものはないのです。

少なくとも、その商品やサービスをタダで提供できる裏の構造まで想像を膨らませましょう。

自分にとって有益な話が聞きたければ、相談自体で収益を上げているプロ(専門家)へ相談すべきです。無料相談である限り、一般人が気付かない裏のビジネス構造のベルトコンベアーに知らないうちに乗ってしまい彼らの営業トークばかりを聞かされる羽目になります。

ここで、「そんなことは知っている。魚屋さんが魚を売って食べているように保険屋さんも保険を売らなければ生きていけないんだろう?でも、専門家の彼らが勧める保険は私にとって良いものであるはずじゃないか!」みたいなことを言う人がいますが、それは考えが足りないと思います。

少なくとも、金融業界に限って言えば保険の専門家(保険に限らないです)が、総合的なお金の専門家である可能性は非常に低い。(そんな勉強しませんからね)

基本的に彼らは、保険(投信、不動産)のセールスマンに過ぎません。お金の専門家というより保険をどうやって売るか?に特化しているのが彼らです。そして、自分たちに落ちる手数料の高い保険に無意識にインセンティブが働きます。皆、成績が欲しいのです。

彼らは営業している時、お客さんに合っているか?と言う考え方ではなく、彼らの手持ちの保険商品の中でどれが目の前の客に売れるか?しか考えていません。お客さんの状況的に売るものがなくても何かしら勧めてきます。

僕は、無駄な保険に入らされている顧客にたくさん会ってきました。投資関連も、その人にとってあまりに不合理な個別株や債権、投信を証券会社から買わされている例も見ています。

そんな人たちを多く見てきた僕の経験から、金融関係者達は自分達の売上にしか興味がなく、顧客のそれぞれの資産や成果には全く興味がないということが言えます。

リーマンショックの時に個人投資家が大損を抱えている中、大手金融機関は高収益を上げていたという事実からも分かるように、現在の彼らのビジネス構造も顧客の運用成果とは全く切り離された収益構造になっています。彼らが勧める金融商品に対して彼らは全く責任を負うことはないのです。

損をしたら、「そんなこともありますよ。投資なんですから」みたいなことを言っておしまい。(保険はこの損が表面化しづらいですね)

以上、無料相談の罠みたいなお話でした。

これホントですよ。この記事を読んでいる人でも、多少モノを知っている人にとってはある程度常識なはず。

ただ、まともな相談先が現在の日本にはほとんどないということも付記しておきます。広告打っているFP業者とか投資セミナー業者とか大体ゴミです。金融機関主催のやつも含めて。

自力で探すしかないのが現実。

自分自身に知識をつけることと、信頼できる人を自力で探すことが重要な時代です。

それでは、また